El equipo económico de Macri trató de vender derrota como victoria

La recalibrada

La conferencia de prensa que el jueves ofrecieron el Sr. Peña y sus ministros es una muestra significativa de la derrota política del Presidente del Banco Central respecto de sus metas anti inflacionarias, porque, más allá de la consistencia de los datos, lo único cierto es que al cierre del 2017 la inflación ronda el 25% y los aumentos en naftas, obras sociales y transportes que se avecinan —sumado al impacto que producirá la depreciación del dólar de la última semana—, difícilmente ayuden a perforar ese piso para el año próximo. Ese guarismo está muy lejos del objetivo explícito de l 17%-12% proyectado para este año.

Uno de los anuncios principales de la conferencia lo dio Nicolás Dujovne, ministro de Hacienda, “recalibrando” las metas previstas para el año próximo, en un objetivo único de 15%; es decir 5 puntos más arriba que lo previsto originalmente. Esta recalibrada, explicó, obedecería a que ahora se cuenta con mayor información que antes; pero en buen romance quiere decir que el plan de metas estuvo mal diseñado por errores en la administración de la política monetaria y una cierta dosis de soberbia que es propia de “los que saben”, y que llevó a los principales representantes del Gabinete y al Presidente de la Nación a sostener que bajar la inflación era sencillo.

Lo cierto es que una conferencia del equipo económico en pleno, en medio de un diciembre por demás caliente y a minutos de la apertura de la penúltima jornada cambiaria del año, refleja más preocupación que coordinación, más desorientación que generación de expectativas. Esto fue lo que leyó el mercado, al dolarizar carteras en sintonía con que lo venían haciendo desde el 11 de diciembre, fecha en que se despertó la suba al calor de los traspiés que acompañaron el tratamiento de las reformas previsional y tributaria.

El anunció en boca del ministro Dujovne desnuda la influencia del Ejecutivo en el manejo de la política monetaria, un hecho preocupante porque resta autonomía al BCRA a través de injerencias prohibidas por el artículo 4 de su Carta Orgánica, que expresamente establece: “En el ejercicio de sus funciones y facultades, el banco no estará sujeto a órdenes, indicaciones o instrucciones del Poder Ejecutivo nacional, ni podrá asumir obligaciones de cualquier naturaleza que impliquen condicionarlas, restringirlas o delegarlas sin autorización expresa del Honorable Congreso de la Nación”. El sentido de esta prohibición, no es otro más que resguardar la autonomía decisoria del ente rector en materia monetaria, respecto del empleo de instrumentos tan importantes como la tasa de interés, el tipo de cambio y el diseño de la política monetaria.

Algún ex ministro explicó que las metas originales las había fijado la cartera económica, queriendo con ello dar a entender que los objetivos políticos los fija el Ejecutivo y las herramientas quedan en reserva del Banco Central. Sin embargo la Carta Orgánica es precisa al prohibir todo tipo de instrucción del Ejecutivo, que en este caso fue expresa y públicamente televisada; condiciones que resuelven cualquier obstáculo probatorio. En honor a la transparencia, los próximos informes monetarios del BCRA deberían dejar de lado la formula “…el BCRA adoptará como metas explícitas…” y sustituirla por la siguiente: “…por instrucción explícita del ejecutivo, el BCRA persigue metas …”.

Traducidas al léxico profano, las palabras de Dujovne quieren decir que el Ejecutivo le sacó tarjeta roja a la estrategia del Presidente del Banco Central, que durante estos dos años consistió en pretender bajar la inflación utilizando un nivel elevado de tasa de interés como instrumento. Esta estrategia sólo fue eficaz para los ganadores del carry trade, pero resultó muy costosa para la actividad productiva y el consumo de las familias. También para el propio Banco Central que acumuló un pasivo cuasifiscal descomunal. De ahora en adelante, las metas las fija el ministro de Hacienda. Esta es la nueva ecuación que deberá seguir el BCRA.

Por su lado, el ministro Caputo anunció (y luego el Presidente del BCRA ratificó), que durante el año próximo reducirán al máximo las asistencias al Tesoro a través de mecanismos de adelantos transitorios, previstos en el artículo 20 de la Carta Orgánica. Es al menos llamativo que esta definición la anunciase el ministro de Finanzas y no Sturzenegger, ya que otorgar adelantos al gobierno es una facultad reservada al Banco Central. Una muestra firme de independencia hubiese sido que esta decisión quedase en cabeza del Presidente del Banco, que se vio compelido a simplemente conceder.

Este aspecto, casi imperceptible, no hace más que ratificar la continuidad del verdadero esquema monetario que el gobierno de Cambiemos lleva adelante, desde que asumió el poder en diciembre del año ’15. Y es que mientras el equipo económico levanta la bandera de la independencia del Central, el propio Presidente de la entidad no hace más que girar pesos al Tesoro a cambio de los dólares originados en la deuda externa. Los años ’16 y ’17 muestran cifras récord en compras netas de divisas al Tesoro nacional, revirtiendo un patrón de comportamiento que se mantuvo uniforme durante los años previos. Este el verdadero factum monetario que está por detrás de la poco creíble independencia del Banco Central.

Por supuesto que la autonomía del Central es clave desde el punto de vista institucional, tanto para defender la credibilidad del organismo como para dotarlo de la fortaleza necesaria y protegerlo de las presiones que el mercado financiero y los bancos ejercen permanentemente para modificar aspectos regulatorio que no le son favorables. Estos dos costados están severamente debilitados, especialmente porque el conjunto de (des)regulaciones que la entidad viene adoptando en materia cambiaria, financiera y de expansión de entidades, sumadas a la escasa política de supervisión sobre el sistema, hacen del organismo monetario un vector de fuerza manejado a piacere del mercado.

El desbalance

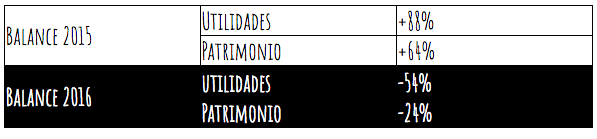

El stock de Letras del Banco Central está en niveles inimaginables para lxs de a pie: 1 billón de pesos, que representan cerca el 106% de las reservas internacionales del país (hoy rondan los 55 mil millones de dólares). Se trata de deuda de corto plazo, atada a la tasa de interés más alta del mundo, y por la que el Banco Central paga diariamente cifras millonarias. Durante todo el año ’16 se pagaron unos 153.344 millones de pesos por intereses de LEBAC. Ese año el patrimonio neto del BCRA disminuyó un 24% a diferencia del año ’15, que había crecido un 64%.

Las utilidades de todo el año ’16 también cayeron en un 54%; mientras que en el 2015 habían crecido en un 88%. Al 23 de diciembre de este año, el patrimonio neto del balance del Banco Central refleja nuevamente una disminución, esta vez del orden del 36% con relación al cierre anterior. Sin duda la conferencia de prensa fue un espaldarazo para recomponer el balance, a través de la revaluación de los activos en dólares. El BCRA estaba a punto de cerrar con balance negativo. Y es que el festín de intereses pagados en Lebacs durante todo el año y el peso generado por el stock de deuda cuasifiscal hay que pagarlos de alguna manera. Es este el segundo factummonetario: el despliegue de una política monetaria que nació denunciando penalmente al anterior directorio del BCRA —que operaba a futuros para evitar una devaluación salvaje—, acusándolo penalmente de deteriorar el balance del Central, a pesar de generar resultados positivos. Veremos cómo explican las actuales autoridades el escenario cada vez más cercano al balance negativo.

La provocación

No habían pasado 24 horas desde que el gobierno reconociera que el año próximo deberá subir la meta para intentar bajar los precios (vaya paradoja anti-inflacionaria), cuando las principales cámaras bancarias: ABA, ABAPRA, ABE, ADEBA junto al BCRA, ofrecieron una pauta salarial para el año próximo del 9%, que no se condice con los niveles de inflación y la alta rentabilidad del sector, que al mes de octubre acumulaba resultados agregados positivos por el orden de los $71.512 millones, es decir un aumento nominal de sus ganancias del 13.6% respecto a octubre de 2016. Sin duda una provocación, que despertó rápidamente la voz de alerta de La Bancaria, advirtiendo que estaban presionando para generar un paro y evitar la jornada cambiaría del viernes, en la que el dólar mayorista operó un volumen récord de USD 1200 millones y terminó retrocediendo para cerrar en 18.65, en un contexto de baja moderada de las tasas de interés de Lebac al 29 de diciembre. Veremos con los días si hubo fuego amigo.

Hay que leer este episodio en su real dimensión, porque demuestra una vez más que las metas de inflación sólo han servido exclusivamente para anclar salarios y llevarlos a la baja. Según informes elaborados por la Universidad Nacional de Avellaneda, para el bienio 2016-2017 la pérdida de poder adquisitivo del salario fue del 7.3% y la relación entre el decil 10 y el 1 para los años 2015, 2016 y 2017 pasó de 16 a 19 y 20 veces respectivamente.

Los sectores más pobres perdieron frente a los más ricos. El plan de metas es un instrumento más que está utilizando el gobierno nacional, para transferir riquezas sociales a los sectores más concentrados de la economía. Se trata de una ecuación de distribución regresiva que aumenta la brecha entre ricos y pobres y que demuestra que más perversa que el llamado “impuesto inflacionario” es la combinación entre episodios de depreciación cambiaría, traslado a precios y salarios atrasados. Es este el tercer factum monetario que ofrece el plan de metas y que implica un pisoteo del mandato múltiple de la Carta Orgánica del Banco Central, que obliga a su directorio a promover el empleo y el desarrollo económico con equidad social.

La vanagloria

La jactancia del equipo económico en demostrar datos exitosos choca contra una pared preocupante, en en los tiempos financieros que se avecinan. La tasa de la FED volverá a subir en poco tiempo y no se descarta que la reforma impositiva en los Estados Unidos genere un cambio de corriente en el flujo de capitales, que encarezca el financiamiento externo del país, que por ahora está disponible gracias al bajo ratio de deuda/PBI con que Cambiemos asumió el gobierno.

Sobre este escenario, que augura mayor aversión, el dato más preocupante es el déficit comercial, que publicó el INDEC esta semana: U$D 7.656 millones, marcando el rojo comercial más alto de la historia. Tal como publico Ámbito Financiero, la propia consultora ABECEB considero que “el deterioro en la balanza comercial es generalizado. Más allá de la situación particular de Brasil, con un crecimiento lento a lo largo del año, los datos a noviembre reflejan un deterioro de todas las balanzas bilaterales del país, exceptuando los países del Medio Oriente. El deterioro se dio en el comercio con Brasil, con la Unión Europea, NAFTA, China, ASEAN, LATAM, entre otros”.

El Diccionario de la Real Academia Española consigna que la gloria es el honor extraordinario que resulta de las buenas acciones, propias de personas destacadas en alguna actividad. Por el contrario, la vanagloria anuncia la jactancia del propio valor u obrar. Gran diferencia que pretende ocultar la grave situación que presenta el frente externo de nuestra economía, a raíz de una combinación explosiva de endeudamiento externo y desregulación cambiaria, que no hace más que fomentar la fuga de capitales y la no generación de dólares genuinos para cancelar compromisos de deuda a futuro. Esta combinación es una bomba de tiempo que puede encenderse ante cualquier atisbo de crisis financiera global, como ya sucedió en los años ochenta y en la crisis financiera del Tequila.

Mientras crece la fuga, que ya supera los 30.000 millones de dólares, el gabinete nacional —según las DDJJ 2017 ante la OA— mantiene en las plazas offshore activos por el orden de los 350 millones de pesos, de modo que la depreciación de los últimos días en torno al 7.7%, le habría reportado a los muchachos una ganancia en pesos del orden de los 27 millones (más de U$S 1,4 millones)

No hay comentarios:

Publicar un comentario